|

시장보고서

상품코드

1788493

은행 사기 탐지 및 방지 시장(2025-2030년)Fraud Detection & Prevention in Banking Market: 2025-2030 |

||||||

신원 도용으로 인한 사기 피해가 전 세계 금융 기관에 2030년까지 583억 달러에 달할 전망, 합성 신원 정보로 사기 물결이 몰려올 전망

| 주요 통계 | |

|---|---|

| 금융기관의 사기 탐지 및 방지 관련 지출(2025년) : | 211억 달러 |

| 금융기관의 사기 탐지 및 방지 관련 지출(2030년) : | 391억 달러 |

| 시장 성장률(2025-2030년) : | 85.5% |

| 예측 기간 : | 2025-2030년 |

개요

당사의 ‘ 은행의 사기 탐지 및 방지’ 연구 제품군은 사기의 유형과 이를 극복하기 위해 사용할 수 있는 방법을 포괄적이고 심층적으로 분석합니다. 이를 통해 은행, 금융 기관, 핀테크 기업 등 이해 관계자들은 미래의 성장, 주요 동향 및 경쟁 환경을 이해할 수 있습니다. 본 보고서는 은행 사기의 새로운 요소를 평가하고, 주요 시장 동향을 강조하며, 사기 솔루션 채택에 대한 지역별 기회를 검토합니다.

이 제품군에는 금융 기관의 사기 방지 솔루션에 대한 향후 지출을 매핑한 데이터에 대한 액세스, 사기 방지 시장 내 최신 동향 및 기회를 창출하는 인사이트 있는 연구, 사기 방지 솔루션을 촉진하는 15개 시장 선두 기업에 대한 광범위한 분석이 포함된 문서를 비롯한 여러 가지 옵션을 별도로 구매할 수 있습니다. 이 모든 요소가 포함된 전체 연구 제품군을 상당한 할인된 가격으로 구매할 수도 있습니다.

본 보고서는 빠르게 진화하는 사기 환경을 이해하고 이해 관계자들이 효과적인 미래 전략을 수립하는 데 필수적인 자료입니다. 포괄적인 인사이트와 광범위한 보도를 제공하는 이 리서치 제품군은 빠르게 성장하는 환경에서 방향을 설정하고 계획을 수립하는 데 매우 유용한 도구입니다.

본 보고서는 모두 영어로 작성되었습니다.

주요 특징

- 시장 역학 : 사기 방지 솔루션 시장의 주요 동향 및 시장 확대 과제에 대한 인사이트, 사기의 촉진 요인과 금융 기관이 사기에 대해 직면한 주요 과제 등. 본 보고서는 위험을 모니터링하기 위한 사기 방지 솔루션의 역할, 사기 방지에 머신 러닝의 사용, 사기 방지 환경에 영향을 미치는 규제 등을 다룹니다. 또한, 8개 주요 지역의 사기 방지 시장의 현재 발전 상황과 부문별 성장에 대한 국가 준비 지수(Country Readiness Index)를 소개하고, 미래 전망도 제공합니다.

- 주요 요점과 전략적 제안 : 사기 방지 솔루션 시장의 주요 개발 기회 및 발견 사항에 대한 심층 분석과 함께 이해 관계자를 위한 전략적 권장 사항이 포함되어 있습니다.

- 벤치마크 업계 예측 : 사기 사기 탐지 및 방지 데이터 세트에는 금융 기관의 사기 방지 솔루션에 대한 지출을 포함한 사기 거래의 총 가치 및 다양한 시장 부문의 거래량에 대한 예측이 포함되어 있습니다.

- Juniper Research의 경쟁 리더보드 : Juniper Research 경쟁사 순위표를 통해 15개 사기 방지 공급업체의 주요 시장 업체 역량 및 능력 평가, 사기 방지 시장의 주요 업체 시장 규모를 제공합니다.

SAMPLE VIEW

시장 데이터 및 예측 보고서

샘플

시장 동향 및 전략 보고서

시장 데이터 및 예측 보고서

‘은행의 사기 탐지 및 방지’ 시장에 대한 시장을 선도하는 리서치 제품군에는 54개의 표와 24,600개의 데이터 포인트로 구성된 전체 예측 데이터 세트에 대한 액세스가 포함됩니다.

- 총 거래량 및 사기 거래의 가치

- 은행 및 금융 기관의 사기 탐지 및 방지 솔루션에 대한 연간 총 지출, 다음 시장 부문으로 구분:

- 은행 및 신용조합

- 핀테크

- 투자 회사

- 대출 회사

Juniper Research의 대화형 예측(Excel)에는 다음과 같은 기능이 포함되어 있습니다.

- 통계 분석 : 사용자는 데이터 기간 동안 모든 지역 및 국가에 대해 표시되는 특정 지표를 검색할 수 있는 기능을 활용할 수 있습니다. 그래프는 쉽게 수정할 수 있으며 클립보드에 내보낼 수 있습니다.

- 국가별 데이터 도구 : 이 도구를 사용하면 예측 기간 동안 모든 지역 및 국가의 지표를 볼 수 있습니다. 사용자는 검색 창을 통해 표시되는 지표를 구체화할 수 있습니다.

- 국가별 비교 도구 : 사용자는 특정 국가를 선택하여 비교할 수 있습니다. 이 도구에는 그래프를 내보내는 기능이 포함되어 있습니다.

- What-if 분석 : 여기에서 사용자는 5가지 대화형 시나리오를 통해 예측 지표를 자신의 가정에 대해 비교할 수 있습니다.

경쟁 리더보드 보고서

|

|

목차

시장 동향 및 전략

제1장 시장 요약

- 중요 포인트와 전략적 권장 사항

- 전략적 제안

제2장 시장 상황

- 시장정세와 세분화

- 정의와 범위

- 사기의 유형

- 1차 사기

- 신청 사기 및 가짜 계정

- 머니 뮬

- 프론팅

- 슬리퍼 사기

- APP 사기

- 소셜 엔지니어링 사기

- 자금 세탁

- 지불 거절 사기

- ATO

- 합성 신원 사기

- AI에 의한 사기

- 내부 위협

- 1차 사기

- 발행사 사기 탐지 및 방지에 사용되는 솔루션

- 사기 탐지 및 방지 시스템

- 생체인증

- 토큰화

- 행동 분석

- AML 소프트웨어

- 사기 탐지 및 방지 시스템

- 과제

- 인플레이션 및 금융 불확실성

- 기술의 진보

- ‘은행 서비스가 부족한’ 사람들을 보호해야 하는 시급한 필요성

- 빠르게 진화하는 사기 환경

- 사이버 보안 인재 부족

제3장 부문 분석 : 결제 유형별

- 결제 유형

- 오픈뱅킹

- 후불 서비스

- CBDC

- 암호화폐

- 즉시 결제

- 송금

- QR코드

- 솔루션 및 기회

- AI

- 머신러닝

- API

- 양자 보안 암호화

- 규칙

제5장 부문 분석 : 산업별

- 부문 분석

- 은행 및 신용조합

- 핀테크

- 대출 기관

- 투자 회사

- 부가가치 서비스

- 송장 금융

- 미지급금 및 미수금 자동화

- 무역 금융

- 현금 흐름 예측 및 분석

- 대조 서비스

경쟁 리더보드

제1장 경쟁 리더보드

- 본 보고서를 읽어야 하는 이유

- 발행자 사기 방지 벤더 프로파일

- Accertify

- ACI Worldwide

- ComplyAdvantage

- Discover Financial Services

- Entrust

- Feedzai

- Fiserv

- Hawk

- LexisNexis Risk Solutions

- Mastercard

- SEON

- Thales

- Tookitaki

- TransUnion

- Visa

데이터 및 예측

제1장 시장 개요

- 정의와 범위

제2장 예측 요약

- 발행자 사기 방지 예측 요약

- 사기 탐지 및 방지 솔루션을 사용하는 은행 및 기타 금융 기관의 수

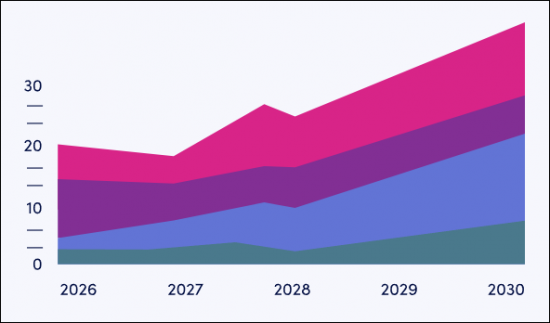

- 은행 및 금융 기관의 사기 탐지 및 방지 솔루션에 대한 연간 총 지출

- 디지털 뱅킹 및 자금 이체 전반의 사기 거래 총 건수

- 은행 및 자금 이체 분야의 사기 거래 총 가치

제3장 은행 및 기타 금융기관

- 사사기 탐지 및 방지 솔루션을 사용하는 은행 및 신용 조합의 수

- 사기 탐지 및 방지 솔루션에 대한 은행 및 신용 조합의 총 지출

제4장 핀테크

- 사기 탐지 및 방지 솔루션을 사용하는 핀테크 기업 수

- 핀테크 기업의 사기 탐지 및 방지 솔루션에 대한 총 지출

제5장 투자 회사

- 사기 탐지 및 방지 솔루션을 사용하는 투자 회사 수

- 사기 탐지 및 방지 솔루션에 대한 투자 회사의 총 지출

제6장 대출 기관

- 사기 탐지 및 방지 솔루션을 사용하는 대출 기관의 수

- 사기 탐지 및 방지 솔루션에 대한 대출 기관의 총 지출

제7장 은행 및 자금 이체의 사기 거래

- 디지털 뱅킹의 사기 거래 총 건수

- 디지털 뱅킹의 사기 거래 총 가치

- 자금 이체의 사기 거래 총 건수

- 자금 이체의 사기 거래 총 금액

'Fraud to Cost Financial Institutions $58.3 Billion by 2030 Globally, as Synthetic Identities Threaten Fraud Tidal Wave'

| KEY STATISTICS | |

|---|---|

| Spend on fraud detection and prevention by financial institutions in 2025: | $21.1 billion |

| Spend on fraud detection and prevention by financial institutions by 2030: | $39.1 billion |

| 2025 to 2030 market growth: | 85.5% |

| Forecast period: | 2025-2030 |

Overview

Our 'Fraud Detection and Prevention in Banking' research suite provides a comprehensive and in-depth analysis of the types of fraud, and methods that can be used to overcome them. This enables stakeholders such as banks, financial institutions, and fintechs to understand future growth, key trends and the competitive environment. The report evaluates emerging elements of banking fraud, highlights key market trends, and examines regional opportunities in fraud solution adoption.

The suite includes several different options that can be purchased separately, including access to data mapping the future spend on fraud solutions by financial institutions, an insightful study uncovering the latest trends and opportunities within the fraud prevention market, and a document containing extensive analysis of the 15 market leaders facilitating fraud prevention solutions. The coverage can also be purchased as a Full Research Suite, containing all these elements, at a substantial discount.

This report serves as an essential resource for understanding the rapidly evolving fraud landscape; empowering stakeholders to shape effective future strategies. With its comprehensive insights and extensive coverage, this research suite is an invaluable tool for navigating and planning in a fast-growing landscape.

All report content is delivered in the English language.

Key Features

- Market Dynamics: Insights into key trends and market expansion challenges within the fraud prevention solutions market, including drivers of fraud and major challenges faced by financial institutions regarding fraud. The report addresses the role of fraud prevention solutions in monitoring transactions for risk, the use of machine learning in fraud prevention, and the regulations affecting the fraud prevention landscape. The research also features a Country Readiness Index on the current development and segment growth of the fraud prevention market across eight key regions, as well as providing a future outlook.

- Key Takeaways & Strategic Recommendations: In-depth analysis of key development opportunities and findings within the solutions for fraud prevention market, accompanied by strategic recommendations for stakeholders.

- Benchmark Industry Forecasts: The fraud detection and prevention dataset includes forecasts for the total value of fraudulent transactions, including the spend on fraud prevention solutions by financial institutions, and the transaction volume of various market segments.

- Juniper Research Competitor Leaderboard: Key market player capability and capacity assessment for 15 fraud prevention vendors, via the Juniper Research Competitor Leaderboard; featuring market size for major players in the fraud prevention market.

SAMPLE VIEW

Market Data & Forecasting Report

The numbers tell you what's happening, but our written report details why, alongside the methodologies.

SAMPLE VIEW

Market Trends & Strategies Report

A comprehensive analysis of the current market landscape, alongside strategic recommendations.

Market Data & Forecasting Report

The market-leading research suite for the 'Fraud Detection and Prevention in Banking' market includes access to the full set of forecast data of 54 tables and 24,600 datapoints.

Metrics in the research suite include:

- Total Transaction Volume and Value of Fraudulent Transactions

- Total Annual Spend on Fraud Detection and Prevention Solutions by Banks and Financial Institutions, Split by the Following Market Segments:

- Banks and Credit Unions

- Fintechs

- Investment Companies

- Lending Companies

Juniper Research's Interactive Forecast Excel contains the following functionality:

- Statistics Analysis: Users benefit from the ability to search for specific metrics, displayed for all regions and countries across the data period. Graphs are easily modified and can be exported to the clipboard.

- Country Data Tool: This tool lets users look at metrics for all regions and countries in the forecast period. Users can refine the metrics displayed via a search bar.

- Country Comparison Tool: Users can select and compare specific countries. The ability to export graphs is included in this tool.

- What-if Analysis: Here, users can compare forecast metrics against their own assumptions, via five interactive scenarios.

Market Trends & Strategies Report

This report examines the 'Fraud Detection and Prevention in Banking' market landscape in depth; assessing trends and factors shaping the evolution of this rapidly growing market. The report delivers comprehensive analysis of the strategic opportunities for vendors providing fraud prevention solutions; addressing key verticals such as banks, credit unions, fintechs, investment companies, and lenders. This report also includes evaluation of key country-level opportunities for stakeholders in the fraud prevention market.

Competitor Leaderboard Report

The Competitor Leaderboard report provides a detailed evaluation and market positioning for 15 leading vendors in the fraud prevention space. The vendors are positioned as established leaders, leading challengers, or disruptors and challengers, based on capacity and capability assessments:

|

|

This document is centred around the Juniper Research Competitor Leaderboard; a vendor positioning tool that provides an at-a-glance view of the competitive landscape in a market, backed by a robust methodology.

Table of Contents

Market Trends & Strategies

1. Market Summary

- 1.1. Key Takeaways & Strategic Recommendations

- 1.2. Strategic Recommendations

2. Market Landscape

- 2.1. Market Landscape & Segmentation

- 2.1.1. Introduction

- 2.1.2. Definitions and Scope

- 2.2. Types of Fraud

- Figure 2.1: Types of Fraud

- 2.2.1. First-party Fraud

- i. Application Fraud and Fake Accounts

- ii. Money Mules

- iii. Fronting

- iv. Sleeper Fraud

- v. APP Fraud

- vi. Social Engineering Fraud

- 2.2.2. Money Laundering

- 2.2.3. Chargeback Fraud

- 2.2.4. ATO

- 2.2.5. Synthetic Identity

- i. Detection of Synthetic Identity Fraud

- 2.2.6. AI-driven Fraud

- 2.2.7. Insider Threat

- 2.3. Solutions Used in Issuer Fraud Detection & Prevention

- 2.3.1. Fraud Detection & Prevention Systems

- i. Biometric Identification

- ii. Tokenisation

- iii. Behavioural Analytics

- iv. AML Software

- 2.3.1. Fraud Detection & Prevention Systems

- 2.4. Challenges

- 2.4.1. Introduction

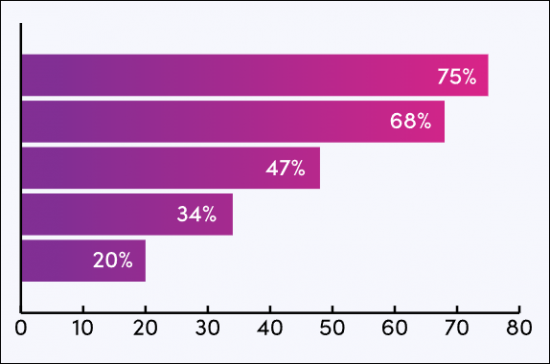

- Figure 2.2: Major Challenges Faced by Financial Institutions in the Fraud Landscape

- 2.4.2. Inflation and Financial Uncertainty

- 2.4.3. Technological Advancement

- 2.4.4. Urgent Need to Protect the 'Underbanked'

- 2.4.5. Rapidly Evolving Fraud Landscape

- 2.4.6. Cyber Security Talent Shortage

- 2.4.1. Introduction

3. Sector Analysis: Payment Types

- 3.1. Payment Types

- 3.1.1. Open Banking

- i. Avenues of Fraud Through Open Banking

- ii. How Open Banking Can Help Prevent Banking Fraud

- 3.1.2. Buy Now, Pay Later

- 3.1.3. CBDCs

- 3.1.4. Cryptocurrency

- 3.1.5. Instant Payments

- 3.1.6. Money Transfer

- 3.1.7. QR Codes

- i. Avenues of Fraud Via QR Code Payments

- ii. How QR Code Payments Can Reduce Fraud

- 3.1.1. Open Banking

- 4.1. Solutions & Opportunities

- 4.1.1. AI

- i. Advantages of AI in Fraud Detection and Prevention

- ii. Disadvantages of AI in Fraud Detection and Prevention

- 4.1.2. Machine Learning

- i. Advantages of Machine Learning in Fraud Detection and Prevention

- ii. Disadvantages of ML in Fraud Detection and Prevention

- 4.1.3. APIs

- i. Advantages of APIs in Fraud Detection and Prevention

- ii. Disadvantages of APIs in Fraud Detection and Prevention

- 4.1.4. Quantum-safe Cryptography

- i. Advantages of Quantum-safe Cryptography in Fraud Detection and Prevention

- ii. Disadvantages of Quantum-safe Cryptography in Fraud Detection and Prevention

- 4.1.1. AI

- 4.2. Regulations

- 4.2.1. UK Faster Payments Regulation

- 4.2.2. PSD2

- 4.2.3. Brazil's PIX Instant Payment Regulation

- 4.2.4. India's UPI and Real-time Payment Regulation

5. Segment Analysis: Business Verticals

- 5.1. Segment Analysis

- 5.1.1. Introduction

- 5.1.2. Banks and Credit Unions

- 5.1.3. Fintechs

- 5.1.4. Lenders

- 5.1.5. Investment Companies

- 5.1.6. Value-added Services

- 5.1.7. Invoice Financing

- 5.1.8. Accounts Payable (AP) and Accounts Receivable (AR) Automation

- 5.1.9. Trade Financing

- 5.1.10. Cashflow Forecasting and Analytics

- 5.1.11. Reconciliation Services

Competitor Leaderboard

1. Competitor Leaderboard

- 1.1. Why Read This Report

- Figure 1.1: Juniper Research Competitor Leaderboard: Fraud Detection & Prevention in Banking Vendor Product Portfolio

- Figure 1.2: Juniper Research Leaderboard: Fraud Detection & Prevention in Banking Vendors

- Table 1.3: Juniper Research Leaderboard: Fraud Detection & Prevention in Banking Vendor Positioning

- Figure 1.4: Juniper Research Leaderboard Heatmap: Fraud Detection & Prevention in Banking Vendors

- 1.2. Issuer Fraud Prevention Vendor Profiles

- 1.2.1. Accertify

- i. Corporate Information

- ii. Geographical Spread

- iii. Key Clients & Strategic Partnerships

- iv. High-level View of Offerings

- v. Juniper Research's View: Key Strengths & Strategic Development Opportunities

- 1.2.2. ACI Worldwide

- i. Corporate Information

- ii. Geographical Spread

- iii. Key Clients & Strategic Partnerships

- iv. High-level View of Offerings

- v. Juniper Research's View: Key Strengths & Strategic Development Opportunities

- 1.2.3. ComplyAdvantage

- i. Corporate Information

- ii. Geographical Spread

- iii. Key Clients & Strategic Partnerships

- iv. High-level View of Offerings

- v. Juniper Research's View: Key Strengths & Strategic Development Opportunities

- 1.2.4. Discover Financial Services

- i. Corporate Information

- ii. Geographical Spread

- iii. Key Clients & Strategic Partnerships

- iv. High-level View of Offerings

- v. Juniper Research's View: Key Strengths & Strategic Development Opportunities

- 1.2.5. Entrust

- i. Corporate Information

- ii. Geographical Spread

- iii. Key Clients & Strategic Partnerships

- iv. High-level View of Offerings

- v. Juniper Research's View: Key Strengths & Strategic Development Opportunities

- 1.2.6. Feedzai

- i. Corporate Information

- ii. Geographical Spread

- iii. Key Clients & Strategic Partnerships

- iv. High-level View of Offerings

- v. Juniper Research's View: Key Strengths & Strategic Development Opportunities

- 1.2.7. Fiserv

- i. Corporate Information

- ii. Geographical Spread

- iii. Key Clients & Strategic Partnerships

- iv. High-level View of Offerings

- v. Juniper Research's View: Key Strengths & Strategic Development Opportunities

- 1.2.8. Hawk

- i. Corporate Information

- ii. Geographical Spread

- iii. Key Clients & Strategic Partnerships

- iv. High-level View of Offerings

- v. Juniper Research's View: Key Strengths & Strategic Development Opportunities

- 1.2.9. LexisNexis Risk Solutions

- i. Corporate Information

- ii. Geographical Spread

- iii. Key Clients & Strategic Partnerships

- iv. High-level View of Offerings

- v. Juniper Research's View: Key Strengths & Strategic Development Opportunities

- 1.2.10. Mastercard

- i. Corporate Information

- ii. Geographical Spread

- iii. Key Clients & Strategic Partnerships

- iv. High-level View of Offerings

- v. Juniper Research's View: Key Strengths & Strategic Development Opportunities

- 1.2.11. SEON

- i. Corporate Information

- ii. Geographical Spread

- iii. Key Clients & Strategic Partnerships

- iv. High-level View of Offerings

- v. Juniper Research's View: Key Strengths & Strategic Development Opportunities

- 1.2.12. Thales

- i. Corporate Information

- ii. Geographical Spread

- iii. Key Clients & Strategic Partnerships

- iv. High-level View of Offerings

- v. Juniper Research's View: Key Strengths & Strategic Development Opportunities

- 1.2.13. Tookitaki

- i. Corporate Information

- ii. Geographical Spread

- iii. Key Clients & Strategic Partnerships

- iv. High-level View of Offerings

- v. Juniper Research's View: Key Strengths & Strategic Development Opportunities

- 1.2.14. TransUnion

- i. Corporate Information

- ii. Geographical Spread

- iii. Key Clients & Strategic Partnerships

- iv. High-level View of Offerings

- v. Juniper Research's View: Key Strengths & Strategic Development Opportunities

- 1.2.15. Visa

- i. Corporate Information

- ii. Geographical Spread

- iii. Key Clients & Strategic Partnerships

- iv. High-level View of Offerings

- v. Juniper Research's View: Key Strengths & Strategic Development Opportunities

- 1.2.1. Accertify

Data & Forecasting

1. Market Overview

- 1.1. Introduction

- 1.2. Definitions and Scope

- 1.2.1. Forecast Introduction

- 1.2.2. Methodology & Assumptions

- i. Methodology

- ii. Assumptions

- Figure 1.1: Fraud Detection & Prevention in Banking Market 2025-2030: Forecast Methodology

2. Forecast Summary

- 2.1. Issuer Fraud Prevention Forecast Summary

- 2.1.1. Number of Banks and Other Financial Institutions Using Fraud Detection & Prevention Solutions

- Figure & Table 2.1: Number of Banks & FIs Using FDP Solutions, Split by 8 Key Regions, 2025-2030

- 2.1.2. Total Annual Spend on Fraud Detection & Prevention Solutions by Banks & FIs

- Figure & Table 2.2: Total Annual Spend on FDP Solutions by Banks & FIs ($m), Split by 8 Key Regions, 2025-2030

- 2.1.3. Total Number of Fraudulent Transactions across Digital Banking and Money Transfers

- Figure & Table 2.3: Total Number of Fraudulent Transactions across Digital Banking and Money Transfer (m), Split by 8 Key Regions, 2025-2030

- 2.1.4. Total Value of Fraudulent Transactions across Banking and Money Transfers

- Figure & Table 2.4: Total Value of Fraudulent Banking & Money Transfer Transactions ($m), Split by 8 Key Regions, 2025-2030

- 2.1.1. Number of Banks and Other Financial Institutions Using Fraud Detection & Prevention Solutions

3. Banks and Other Financial Institutions

- 3.1.1. Number of Banks and Credit Unions Using Fraud Detection & Prevention Solutions

- Figure & Table 3.1: Banks & Credit Unions Using FDP Solutions, Split by 8 Key Regions, 2025-2030

- 3.1.2. Total Spend by Banks & Credit Unions on Fraud Detection & Prevention Solutions

- Figure & Table 3.2: Total Spend by Banks & Credit Unions on FDP Solutions ($m), Split by 8 Key Regions, 2025-2030

4. Fintechs

- 4.1.1. Number of Fintechs Using Fraud Detection & Prevention Solutions

- Figure & Table 4.1: Number of Fintechs Using FDP Solutions, Split by 8 Key Regions, 2025-2030

- 4.1.2. Total Spend by Fintechs on Fraud Detection & Prevention Solutions

- Figure & Table 4.2: Total Spend by Fintechs on FDP Solutions ($m), Split by 8 Key Regions, 2025-2030

5. Investment Companies

- 5.1.1. Number of Investment Companies Using Fraud Detection & Prevention Solutions

- Figure & Table 5.1: Number of Investment Companies Using FDP Solutions, Split by 8 Key Regions, 2025-2030

- 5.1.2. Total Spend by Investment Companies on Fraud Detection & Prevention Solutions

- Figure & Table 5.2: Total FDP Spend by Investment Companies ($m), Split by 8 Key Regions, 2025-2030

6. Lenders

- 6.1.1. Number of Lenders Using Fraud Detection & Prevention Solutions

- Figure & Table 6.1: Number of Lenders Using FDP Solutions, Split by 8 Key Regions, 2025-2030

- 6.1.2. Total Spend by Lenders on Fraud Detection & Prevention Solutions

- Figure & Table 6.2: Total Spend by Lenders on FDP Solutions ($m), Split by 8 Key Regions, 2025-2030

7. Fraudulent Transactions in Banking and Money Transfers

- 7.1.1. Total Number of Fraudulent Transactions in Digital Banking

- Figure & Table 7.1: Total Number of Fraudulent Transactions in Digital Banking (m), Split by 8 Key Regions, 2025-2030

- 7.1.2. Total Value of Fraudulent Transactions in Digital Banking

- Figure & Table 7.2: Total Value of Fraudulent Transactions in Digital Banking ($m), Split by 8 Key Regions, 2025-2030

- 7.1.3. Total Number of Fraudulent Transactions in Money Transfer

- Figure & Table 7.3: Total Number of Fraudulent Transactions in Money Transfer (m), Split by 8 Key Regions, 2025-2030

- 7.1.4. Total Fraudulent Transactions Value in Money Transfer

- Figure & Table 7.4: Total Fraudulent Transactions Value ($m), Split by 8 Key Regions, 2025-2030