|

시장보고서

상품코드

1906873

LiDAR 시장 : 점유율 분석, 업계 동향, 통계, 성장 예측(2026-2031년)LiDAR - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2026 - 2031) |

||||||

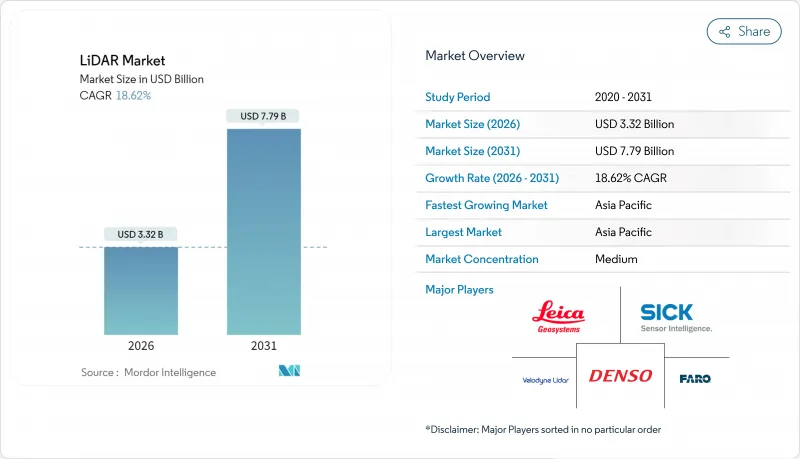

LiDAR 시장은 2025년에 28억 달러로 평가되었고, 2026년 33억 2,000만 달러에 달할 것으로 예측됩니다. 2026년에서 2031년까지 연평균 복합 성장률(CAGR) 18.62%로 성장하고, 2031년까지 77억 9,000만 달러에 이를 것으로 예측됩니다.

비용 최적화된 수직 공진기면 발광 레이저(VCSEL), 성숙한 단일 광자 애벌란시 다이오드(SPAD) 어레이, 자동차 등급의 시스템 온칩으로 대량 생산 차량의 진입 비용이 감소함과 동시에 감지 범위와 신뢰성이 향상되었습니다. 유엔 규칙 R-157은 레이더 카메라 시스템만으로는 충족할 수 없는 심도 지각 능력을 규정함으로써 센서 선택의 자유도를 제한하고 LiDAR 시장에 지속적인 규제 준수의 추풍을 가져오고 있습니다. 8억 3,000만 달러의 PROTECT 조성금과 확대 중인 USGS 3D 고도 프로그램 등 연방 정부 지출은 북미 전역의 회랑 매핑 수요 기반을 지원하고 있습니다. 한편, 중국공급업체는 세계 국내 공급망과 국가 인센티브를 활용하여 세계적으로 가격을 낮추고 경쟁 압력을 강화하고 있는 반면 도입 장애물을 낮추면서 LiDAR 시장을 확대하고 있습니다.

세계 LiDAR 시장 동향과 인사이트

VCSEL 발광 소자와 적층형 SPAD 수광 소자의 급속한 비용 압축으로 자동차 등급 센서 모듈 세트가 500달러 미만의 가격대에 도달했습니다. 300m의 검출 범위나 5cm의 깊이 분해능을 손상시키지 않고 실현한 것입니다. Hesai사가 2025년에 정가를 더욱 반감시키는 계획은 프리미엄 플래그쉽 모델이 아닌 미들 클래스 모델을 향한 가격 탄력성 있는 확대를 시사하고 있으며, 23사 이상의 세계 OEM에서 단기적인 설계 채택 수량을 추진하고 있습니다. 유럽 자동차 제조업체 각 사는 코스트 퍼포먼스 곡선의 개선을 살리기 위해 투입 사이클을 동기화하고 있어 솔리드 스테이트 구조에 의해 기계식 액추에이터가 불필요하게 됨으로써 검증 기간을 단축하고 있습니다.

자율주행규제 UN R-157이 레벨 3용 LiDAR의 양산 확대를 촉진

UN R-157은 고속도로 자동운전에 있어서 카메라 레이더의 조합으로는 충족할 수 없는 최소 심도인식능력, 시야각, 중복성의 기준을 의무화하고 있으며, 이에 따라 인증 취득이 끝난 레벨 3 자동운전시스템 모두에 LiDAR의 탑재가 사실상 필수가 됩니다. 이 규제의 EU에서의 조기 실시(중국에서 책정 중인 GB/T 45500-2025 규격도 마찬가지)에 의해 세계의 플랫폼의 공통화가 실현되어, OEM의 재설계 비용 절감과 배치 스케줄의 가속이 가능하게 됩니다. Hesai가 의장을 맡은 ISO/PWI 13228을 통한 업계 전반의 협력은 시험 프로토콜을 표준화하고 인증 과정에서 마찰을 완화합니다.

EU 시력 보호 규제 1550nm 장거리 자동차용 LiDAR 억제

IEC 60825-1 클래스 1 제한으로 인해 승용차에서 1550nm 레이저의 허용 출력이 엄격히 제한되며 고속도로에서 자동 운전에 필요한 200m 이상의 실용적인 감지 거리를 확보할 수 없습니다. 이를 위해 OEM 제조업체는 905nm로의 전환과 멀티 센서 융합 기술에 주력하고 있지만, 이로 인해 비용과 아키텍처의 복잡성이 증가하는 한편 대기 투과성이 뛰어난 파장의 잠재 능력이 제한되고 있습니다.

부문 분석

항공 플랫폼은 2025년 LiDAR 시장 점유율의 37.45%를 유지했습니다. 홍수위험경감, 해상풍력발전소 입지선정, 정밀농업을 위한 광역조사가 지속적인 비행시간 수요를 견인했기 때문입니다. 단일 광자 계측 장치는 현재, 초당 1,400만점의 데이터를 취득 가능하게 되어, 미션 시간을 단축. 국가 규모로 회랑 자산을 매핑하는 기관의 투자 수익률 향상에 기여하고 있습니다.

한편, 이동식 지상 유닛은 CAGR 23.1%로 확대 중입니다. 스마트 시티와 차량 탑재형 도로 자산 관리 시스템이 HD 맵 생성과 원활하게 연계되어 있는 것이 촉진요인입니다. 자율주행 대응 고속도로의 보급에 따라 데이터 수집 빈도가 높아지는 가운데 이동식 플랫폼은 2020년대 말까지 항공 플랫폼의 점유율에 다가가는 기세입니다. 관성 계측 장치(IMU)와 실시간 운동 보정 기술의 지속적인 비용 절감은 도시 지역에서 성장세를 더욱 강화하고 있습니다.

2025년 매출의 82.95%를 고체 센서가 차지하고 OEM 제조업체가 진동 내성 구조와 조립 간소화를 중시하고 장기 신뢰성 목표 달성을 가능하게 하는 경향을 반영하고 있습니다. 고체 모듈용 LiDAR 시장 규모는 부문 최고 18.4%의 연평균 복합 성장률(CAGR)로 성장을 지속하여 2031년까지 61억 5,000만 달러를 넘을 전망입니다.

주파수 변조 연속파(FMCW) 방식은 거리 측정에 더해 도플러 속도를 계측해, 종래의 비행 시간 방식으로는 얻을 수 없는 순간 운동 정보를 지각 스택에 부가합니다. 크로스토크 및 외부 광의 영향을 받지 않는 FMCW는 다수의 차량이 센서를 동시에 가동하는 고밀도 도시에서의 전개를 가능하게 합니다. 기계식 스캐닝은 초고해상도 이용 사례에서 생존하지만, 웨이퍼 스케일 빔 스티어링 기술의 성숙에 따라 감소 경향이 있는 유닛 수량은 필연적인 전환을 시사합니다.

지역별 분석

아시아태평양은 2025년에 25.1%의 지역 CAGR로 성장을 견인했습니다. 이는 카메라의 심각한 버그가 심도 인식의 한계를 돋보이게 한 후 중국 OEM 제조업체가 중급 EV에 LiDAR를 표준 장비하게 된 것이 주인입니다. Hesai와 RoboSense는 수직 통합형 공급 체인과 지방자치단체의 보조금 제도를 활용해 세계 평균 가격을 최대 40% 미만인 가격대에서 센서를 제공. 이에 따라 국내에서의 보급이 확대되어 해외 시장에도 적극적인 벤치마크를 제시하고 있습니다. 국가 규격 GB/T 45500-2025는 성능 기준을 확립해, 이것이 세계의 인증 프로그램에 파급, 수출 지향의 하드웨어 적합성을 촉진하고 있습니다.

북미 시장은 연방 정부의 인프라 지출과 자율주행 스타트업에 대한 강력한 벤처캐피탈 지원을 바탕으로 여전히 큰 점유율을 유지하고 있습니다. PROTECT 조성금은 8억 3,000만 달러를 LiDAR를 활용한 기후 변화 대응 매핑에 할당하여 자동차 분야를 넘어 지속적인 수요를 확보하고 있습니다. NASA의 GEDI와 같은 첨단 우주 탑재 프로그램은 기술적 한계를 계속 넓혀, 파생 컴포넌트를 상업 루트에 공급하고 있습니다. 캐나다의 해양기술 추진은 크라켄사에 의한 3D at Depth사의 인수로 대표되어 수중조사능력을 확대하여 수익원을 다양화시키고 있습니다.

유럽에서는 강력한 규제 추진과 엄격한 레이저 안전 제한이 균형을 유지하고 있습니다. 형식 승인 규칙(EU) 2019/2144는 ADAS 탑재를 의무화하고 LiDAR 조달을 촉진하는 한편, IEC 60825-1은 1550nm 파장 자동차 용도의 채택을 저해하고 플랫폼 개발자는 눈 안전성과 측거 성능의 밸런스 조정을 강요받고 있습니다. 북해에서 해상풍력발전의 높은 건설률에 따라 해저지형측량용 LiDAR 수요가 확대되는 한편, 단일광자항공센서는 국경을 넘는 철도회랑의 측량기간을 단축합니다. 라틴아메리카와 아프리카의 신흥 시장에서는 비행단가의 저하와 셀룰러 백홀망의 확대를 배경으로 신재생에너지 입지선정과 광산탐사를 가속화하기 위해 드론탑재 LiDAR의 도입이 증가하고 있습니다.

기타 혜택 :

- 엑셀 형식 시장 예측(ME) 시트

- 애널리스트에 의한 3개월간의 지원

자주 묻는 질문

목차

제1장 서론

- 조사의 전제조건과 시장의 정의

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 상황

- 시장 개요

- 시장 성장 촉진요인

- 획기적인 진전 : 500달러 미만의 고체 상태 센서가 중국과 EU에 있어서의 자동차 설계 채택을 가속

- 자동 운전 규제 UN R-157에 의한 레벨 3 LiDAR의 양산 확대 촉진

- 미국 인프라 법안에 의한 자금 조달: 회랑 및 기후 변화에 대한 내성을 고려한 LiDAR 매핑

- 아프리카 및 남미에 있어서의 대규모 재생에너지용 드론에 의한 지형 측량

- 북해 및 동아시아에서 해상 풍력 측심 LiDAR 조사

- 다크 웨어하우스 로보틱스용 지각-융합(Perception-Fusion) 수요

- 시장 성장 억제요인

- EU의 시력 보호 규제가 1550nm 장거리 자동차용 LiDAR의 보급을 저해

- 4D 이미징 레이더의 가격 압력과 단거리 ADAS 센서에 대한 영향

- 궤도상 LiDAR 미션용 우주 등급 부품의 부족

- 국가 지도 기관에 과도한 포인트클라우드(Point-Cloud) 데이터 부담

- 가치/공급망 분석

- 규제와 기술의 전망

- Porter's Five Forces 분석

- 신규 참가업체의 위협

- 구매자의 협상력

- 공급기업의 협상력

- 대체품의 위협

- 경쟁 기업간 경쟁 관계

- 업계 밸류체인 분석

- 기술 개요

- 측정 프로세스의 선택

- 레이저 옵션

- 빔 스티어링 옵션

- 광검출기의 선택

제5장 시장 규모와 성장 예측

- 유형별

- 항공

- 지형 측량

- 수심 측량

- 지상

- 이동형

- 고정형

- 항공

- 제품 및 기술별

- 기계

- 고체(MEMS)

- 컴포넌트별

- 레이저 스캐너

- 네비게이션 및 측위(IMU/GNSS)

- 빔 스티어링 및 MEMS 미러

- 광검출기/리시버

- 소프트웨어 및 서비스

- 범위별

- 단거리(100m 미만)

- 중거리(100-200미터)

- 장거리(200m 초과)

- 용도별

- 첨단 운전 지원 시스템(ADAS)

- 로봇 및 자율주행 차량

- 배송

- 회랑 및 지형도 작성

- 환경 및 삼림 모니터링

- 도시계획 및 스마트 인프라

- 해양 및 수심 조사

- 최종 사용자 업계별

- 자동차

- 항공우주 및 방위

- 토목 및 건설

- 에너지 및 유틸리티

- 농업

- 석유 및 가스

- 지역별

- 북미

- 미국

- 캐나다

- 멕시코

- 남미

- 브라질

- 아르헨티나

- 기타 남미

- 유럽

- 독일

- 프랑스

- 영국

- 이탈리아

- 스페인

- 기타 유럽

- 아시아태평양

- 중국

- 일본

- 한국

- 인도

- 호주

- 인도네시아

- 기타 아시아태평양

- 중동 및 아프리카

- 아랍에미리트(UAE)

- 남아프리카

- 사우디아라비아

- 나이지리아

- 케냐

- 기타 중동 및 아프리카

- 북미

제6장 경쟁 구도

- 시장 집중도

- 전략적 동향

- 시장 점유율 분석

- 기업 프로파일

- Hesai Technology

- RoboSense LiDAR

- Velodyne Lidar Inc.

- Innoviz Technologies Ltd

- Valeo SA

- Leica Geosystems AG(Hexagon AB)

- Sick AG

- Teledyne Optech

- FARO Technologies Inc.

- Topcon Corporation

- Luminar Technologies Inc.

- Ouster Inc.

- Continental AG

- Valeo Schalter und Sensoren GmbH

- DENSO Corporation

- Aeva Technologies

- Neptec Technologies Corp.(MDA)

- Argo LiDAR(Argo AI)

제7장 시장 기회와 장래의 전망

SHW 26.01.22The LiDAR market is expected to grow from USD 2.8 billion in 2025 to USD 3.32 billion in 2026 and is forecast to reach USD 7.79 billion by 2031 at 18.62% CAGR over 2026-2031.

Cost-optimized vertical-cavity surface-emitting lasers (VCSELs), maturing single-photon avalanche diode (SPAD) arrays, and automotive-grade system-on-chips are lowering entry costs for mass-production vehicles while extending detection range and reliability. Regulation UN R-157 has removed optionality from sensor choice by specifying depth perception capabilities that radar-camera suites alone cannot satisfy, giving the LiDAR market a durable compliance tail-wind . Federal spending-such as the USD 830 million PROTECT grants and the expanding USGS 3D Elevation Program-anchors the corridor-mapping demand base across North America . Meanwhile, Chinese suppliers leverage complete domestic supply chains and state incentives to compress prices globally, intensifying competitive pressure but simultaneously expanding the LiDAR market by lowering adoption thresholds.

Global LiDAR Market Trends and Insights

Rapid cost compression in VCSEL emitters and stacked SPAD receivers has pushed complete automotive-grade sensor modules below USD 500 without sacrificing 300 m detection range or 5 cm depth resolution . Hesai's plan to halve list prices again in 2025 signals a price-elastic expansion toward mid-tier models rather than premium flagships, propelling near-term design-win volumes across more than 23 global OEMs . European automakers are synchronizing launch cycles to exploit the improved cost-performance curve, shortening validation timelines because solid-state architecture eliminates mechanical actuators.

Autonomous-Driving Regulation UN R-157 Triggering L3 LiDAR Ramp-ups

UN R-157 enforces minimum depth-perception, field-of-view, and redundancy benchmarks that camera-radar combinations cannot satisfy in highway automation, effectively hard-coding LiDAR into every homologated Level 3 stack. The regulation's early EU implementation, mirrored by China's forthcoming GB/T 45500-2025, enables global platform commonality, cutting OEM re-engineering costs and accelerating rollout schedules. Industry-wide collaboration through ISO/PWI 13228 chaired by Hesai is standardizing test protocols, reducing certification friction.

EU Eye-Safety Rules Hindering 1550 nm Long-Range Automotive LiDAR

IEC 60825-1 Class 1 limits severely restrict permissible laser power at 1550 nm in passenger vehicles, curbing practical detection ranges below the 200 m required for highway autonomy. OEMs therefore pivot to 905 nm or multi-sensor fusion, adding cost and architectural complexity while capping the potential of otherwise superior atmospheric-penetration wavelengths.

Other drivers and restraints analyzed in the detailed report include:

- US Infrastructure Bill Funding Corridor & Climate-Resilience LiDAR Mapping

- Drone-based Topographical Surveys for Utility-Scale Renewables in Africa & South America

- 4D Imaging Radar Price-Pressure on Short-Range ADAS Sensors

For complete list of drivers and restraints, kindly check the Table Of Contents.

Segment Analysis

Aerial platforms retained 37.45% of 2025 LiDAR market share as large-area surveys for flood-risk mitigation, offshore-wind siting, and precision agriculture drove sustained flight-hour demand. Single-photon instruments now capture 14 million points per second, cutting mission time and boosting return-on-investment for agencies mapping corridor assets at national scales.

Mobile terrestrial units, however, are expanding at 23.1% CAGR, propelled by smart-city and vehicle-mounted road-asset inventories that integrate seamlessly with HD map generation. As autonomous-ready highways proliferate, data-collection frequency rises, positioning mobile platforms to rival aerial share by the decade's end. Continued cost drops in inertial measurement units and real-time kinematic corrections reinforce growth momentum across urban regions.

Solid-state sensors accounted for 82.95% of 2025 revenues, reflecting OEM preference for vibration-proof architectures and simplified assembly that enable long-term reliability targets. The LiDAR market size for solid-state modules is on track to exceed USD 6.15 billion by 2031 at segment-leading 18.4% CAGR.

Frequency-modulated continuous-wave designs measure Doppler velocity alongside range, enriching perception stacks with instantaneous motion cues that traditional time-of-flight lacks. Immune to crosstalk and external illumination, FMCW unlocks high-density urban deployment where many vehicles operate concurrent sensors. Mechanical scanning persists in niche ultra-resolution use-cases, yet declining unit volumes suggest an inevitable transition as wafer-scale beam-steering matures.

The LiDAR Market Report is Segmented by Product/Technology (Mechanical and More), Component (Laser Scanner and More), by Range (Short (<100 M) and More), Application (Robotic Vehicle, ADAS, and Morel), Type (Aerial and Terrestrial), End-User Industry (Automotive and More), and Geography. The Market Forecasts are Provided in Terms of Value (USD).

Geography Analysis

Asia-Pacific led in growth with a 25.1% regional CAGR in 2025, driven by Chinese OEM production that now integrates LiDAR on mid-tier EVs after high-profile camera failures highlighted depth-perception gaps. Hesai and RoboSense leverage vertically integrated supply chains and provincial subsidies to offer sensors at price points that undercut global averages by up to 40%, broadening domestic adoption and setting aggressive benchmarks abroad. National standard GB/T 45500-2025 establishes performance floors that ripple across global homologation programs and incentivize export-oriented hardware conformity.

North America maintains sizable share anchored by federal infrastructure outlays and strong venture capital backing for autonomous-driving startups. The PROTECT grants allocate USD 830 million toward LiDAR-enabled climate resilience mapping, ensuring recurring demand beyond automotive verticals. Advanced space-borne programs such as NASA's GEDI continue to stretch technical frontiers and funnel spin-off components into commercial channels. Canada's offshore technology push, exemplified by Kraken's acquisition of 3D at Depth, expands underwater-survey capabilities and diversifies revenue streams.

Europe balances strong regulatory pull with stringent laser-safety limitations. Type-approval Regulation (EU) 2019/2144 compels ADAS fitment, elevating LiDAR procurement, yet IEC 60825-1 hampers 1550 nm automotive adoption, forcing platform developers to juggle eye-safety and range needs. High offshore-wind build-rates in the North Sea drive bathymetric LiDAR campaigns, while single-photon airborne sensors shorten survey windows for cross-border rail corridors. Emerging markets in Latin America and Africa increasingly deploy drone-based LiDAR to accelerate renewable-energy siting and mining exploration, benefitting from falling per-flight costs and expanding cellular backhaul coverage.

- Hesai Technology

- RoboSense LiDAR

- Velodyne Lidar Inc.

- Innoviz Technologies Ltd

- Valeo SA

- Leica Geosystems AG (Hexagon AB)

- Sick AG

- Teledyne Optech

- FARO Technologies Inc.

- Topcon Corporation

- Luminar Technologies Inc.

- Ouster Inc.

- Continental AG

- Valeo Schalter und Sensoren GmbH

- DENSO Corporation

- Aeva Technologies

- Neptec Technologies Corp. (MDA)

- Argo LiDAR (Argo AI)

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions and Market Definition

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET LANDSCAPE

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.2.1 Breakthrough <USD 500 Solid-State Sensors Accelerating Automotive Design-wins in China and EU

- 4.2.2 Autonomous-Driving Regulation UN R-157 Triggering L3 LiDAR Ramp-ups

- 4.2.3 US Infrastructure Bill Funding Corridor and Climate-Resilience LiDAR Mapping

- 4.2.4 Drone-based Topographical Surveys for Utility-Scale Renewables in Africa and South America

- 4.2.5 Offshore Wind Bathymetric LiDAR Campaigns in North Sea and East Asia

- 4.2.6 Perception-Fusion Demand for Dark-Warehouse Robotics

- 4.3 Market Restraints

- 4.3.1 EU Eye-Safety Rules Hindering 1550 nm Long-Range Automotive LiDAR

- 4.3.2 4D Imaging Radar Price-Pressure on Short-Range ADAS Sensors

- 4.3.3 Scarcity of Space-Grade Components for Orbital LiDAR Missions

- 4.3.4 Point-Cloud Data Deluge Overloading National Mapping Agencies

- 4.4 Value / Supply-Chain Analysis

- 4.5 Regulatory and Technological Outlook

- 4.6 Porter's Five Forces Analysis

- 4.6.1 Threat of New Entrants

- 4.6.2 Bargaining Power of Buyers

- 4.6.3 Bargaining Power of Suppliers

- 4.6.4 Threat of Substitutes

- 4.6.5 Intensity of Competitive Rivalry

- 4.7 Industry Value-Chain Analysis

- 4.8 Technology Snapshot

- 4.8.1 Measurement Process Options

- 4.8.2 Laser Options

- 4.8.3 Beam-Steering Options

- 4.8.4 Photodetector Options

5 MARKET SIZE AND GROWTH FORECASTS (VALUE)

- 5.1 By Type

- 5.1.1 Aerial

- 5.1.1.1 Topographic

- 5.1.1.2 Bathymetric

- 5.1.2 Terrestrial

- 5.1.2.1 Mobile

- 5.1.2.2 Static

- 5.1.1 Aerial

- 5.2 By Product/Technology

- 5.2.1 Mechanical

- 5.2.2 Solid-State (MEMS)

- 5.3 By Component

- 5.3.1 Laser Scanner

- 5.3.2 Navigation and Positioning (IMU / GNSS)

- 5.3.3 Beam-Steering and MEMS Mirrors

- 5.3.4 Photodetector / Receiver

- 5.3.5 Software and Services

- 5.4 By Range

- 5.4.1 Short (<100 m)

- 5.4.2 Medium (100-200 m)

- 5.4.3 Long (>200 m)

- 5.5 By Application

- 5.5.1 Advanced Driver-Assistance Systems (ADAS)

- 5.5.2 Robotic and Autonomous Vehicles

- 5.5.2.1 Delivery

- 5.5.3 Corridor and Topographic Mapping

- 5.5.4 Environmental and Forestry Monitoring

- 5.5.5 Urban Planning and Smart Infrastructure

- 5.5.6 Marine and Bathymetric Survey

- 5.6 By End-User Industry

- 5.6.1 Automotive

- 5.6.2 Aerospace and Defense

- 5.6.3 Civil Engineering and Construction

- 5.6.4 Energy and Utilities

- 5.6.5 Agriculture

- 5.6.6 Oil and Gas

- 5.7 By Geography

- 5.7.1 North America

- 5.7.1.1 United States

- 5.7.1.2 Canada

- 5.7.1.3 Mexico

- 5.7.2 South America

- 5.7.2.1 Brazil

- 5.7.2.2 Argentina

- 5.7.2.3 Rest of South America

- 5.7.3 Europe

- 5.7.3.1 Germany

- 5.7.3.2 France

- 5.7.3.3 United Kingdom

- 5.7.3.4 Italy

- 5.7.3.5 Spain

- 5.7.3.6 Rest of Europe

- 5.7.4 Asia-Pacific

- 5.7.4.1 China

- 5.7.4.2 Japan

- 5.7.4.3 South Korea

- 5.7.4.4 India

- 5.7.4.5 Australia

- 5.7.4.6 Indonesia

- 5.7.4.7 Rest of Asia-Pacific

- 5.7.5 Middle East and Africa

- 5.7.5.1 United Arab Emirates

- 5.7.5.2 South Africa

- 5.7.5.3 Saudi Arabia

- 5.7.5.4 Nigeria

- 5.7.5.5 Kenya

- 5.7.5.6 Rest of Middle East and Africa

- 5.7.1 North America

6 COMPETITIVE LANDSCAPE

- 6.1 Market Concentration

- 6.2 Strategic Moves

- 6.3 Market Share Analysis

- 6.4 Company Profiles

- 6.4.1 Hesai Technology

- 6.4.2 RoboSense LiDAR

- 6.4.3 Velodyne Lidar Inc.

- 6.4.4 Innoviz Technologies Ltd

- 6.4.5 Valeo SA

- 6.4.6 Leica Geosystems AG (Hexagon AB)

- 6.4.7 Sick AG

- 6.4.8 Teledyne Optech

- 6.4.9 FARO Technologies Inc.

- 6.4.10 Topcon Corporation

- 6.4.11 Luminar Technologies Inc.

- 6.4.12 Ouster Inc.

- 6.4.13 Continental AG

- 6.4.14 Valeo Schalter und Sensoren GmbH

- 6.4.15 DENSO Corporation

- 6.4.16 Aeva Technologies

- 6.4.17 Neptec Technologies Corp. (MDA)

- 6.4.18 Argo LiDAR (Argo AI)

7 MARKET OPPORTUNITIES AND FUTURE OUTLOOK

- 7.1 White-Space and Unmet-Need Assessment