|

시장보고서

상품코드

1892146

AI 서버 시장 동향(2026년) : DRAM 및 낸드플래시 가격 급등의 요인2026 AI Server Market Trends: Driving DRAM and NAND Flash Price Surge |

||||||

2026년에는 뚜렷한 상승 추세가 형성되고 있으며, DRAM 공급 부족과 광범위한 가격 상승이 확실시되고 있습니다. 주요 성장 요인은 CSP(클라우드 서비스 프로바이더)로, AI 워크로드를 지원하기 위해 데이터센터 확장에 박차를 가하고 있습니다. 이는 전 세계 서버 출하량 증가를 촉진할 뿐만 아니라, 서버 1대당 메모리 탑재량도 눈에 띄게 증가시키고 있습니다.

낸드플래시 시장에서는 2026년 기업용 수요가 성장의 핵심이 될 것으로 예측됩니다. 반면, 소비재 부문은 경기 회복 조짐이 뚜렷해지고 구매력이 향상되어 수요가 활성화되기 전까지는 부진한 상태가 지속될 것으로 예측됩니다.

2026년을 내다보면, AI 서버 수요의 지속적인 강세와 공급업체들의 수익성 우선 전략이 결합되어 DRAM과 낸드플래시 모두 가격 상승세가 지속되고, 메모리 산업 전반의 구조적 가격 전환이 강화될 것으로 예측됩니다.

주요 하이라이트

- 2026년은 뚜렷한 상승세가 예상되며, DRAM 공급 부족과 광범위한 가격 상승이 예상됩니다. 이는 클라우드 서비스 프로바이더(CSP)가 AI 워크로드를 위한 데이터센터 확장을 가속화하면서 전 세계 서버 출하량과 서버당 메모리 탑재량이 증가하고 있기 때문입니다.

- 2026년 낸드플래시 시장은 기업 수요를 핵심 성장 동력으로 삼고, 소비자 부문은 구매력 회복을 위한 경기 회복을 기다리며 부진한 모습을 보일 것으로 예측됩니다.

- 지속적인 AI 서버 수요 및 공급업체들의 수익성 우선 전략이 맞물려 DRAM과 낸드플래시 가격은 상승세를 유지하며 메모리 산업의 구조적 가격 변동성을 더욱 공고히 하고 있습니다.

목차

제1장 고이익률 서버 제품으로의 용량 시프트에 의해 DRAM 가격의 상승을 역전시키는 것은 곤란

제2장 PC DRAM : 서버의 수요가 공급을 압박하고, PC DRAM 생산량이 제한되어 수동적인 가격상승을 부르고 있다.

제3장 서버 DRAM : 데이터센터의 확장에 의해 수요가 견고, 공급업체는 할당을 우선하여 가격이 상승

제4장 모바일 DRAM : 비트 성장의 한계와 공급 부족의 가능성이 급격한 가격상승을 일으킬 가능성

제5장 그래픽스 DRAM : AI가 왕성한 수요를 촉진. GDDR7이 연간 가격상승으로 성장 주역으로 부상

제6장 민생용 DRAM : 약한 수요 전망과 DDR3/DDR4 공급 부족에 의해 계약 가격이 상승

제7장 2026년 전망 : 경제 불확실성에 의해 소비자 수요는 침체하는 한편, 기업의 AI 도입이 성장 원동력이 된다.

제8장 클라이언트 SSD : 512 GB가 표준이 되어 용량 성장이 둔화하는 한편, QLC는 비용 우위성으로 점유율을 확대

제9장 기업 SSD : AI 수요와 HDD 대체가 강력한 성장을 촉진, 파급효과로 기타 부문의 가격도 상승

제10장 eMMC/UFS : 낸드플래시 프로세스의 진보에 의해 스마트폰 스토리지 용량은 증가하고 있지만, 수요 침체와 치열한 경쟁에 의해 가격상승은 한정적

제11장 낸드플래시 웨이퍼 : 파운드리 프로세스 이동과 이익 중시 전략에 의해 공급이 줄어들며, 가격이 상승

제12장 TRI의 시점

KSA 26.01.05A clear uptrend is taking shape for 2026, with tighter DRAM supply and broad-based price increases now firmly in sight. The primary growth catalyst is CSPs, which are accelerating data center expansion to support AI workloads. This is not only driving higher global server shipments but also a notable increase in memory content per server.

In the NAND Flash market, enterprise demand will serve as the core growth engine in 2026, while the consumer segment is expected to remain muted until a more visible economic recovery boosts purchasing power and revitalizes demand.

Looking ahead to 2026, continued strength in AI server demand-combined with suppliers' profitability-first strategy-will keep both DRAM and NAND Flash prices on an upward trajectory, reinforcing a structural pricing shift across the memory industry.

Key Highlights

- Clear uptrend in 2026 with tighter DRAM supply and broad-based price increases, driven by CSPs accelerating data center expansion for AI workloads, boosting global server shipments and memory content per server.

- NAND Flash market relies on enterprise demand as core growth engine in 2026, while consumer segment stays muted pending economic recovery to revive purchasing power.

- Sustained AI server demand, paired with suppliers' profitability-first strategy, maintains upward trajectory for DRAM and NAND Flash prices, reinforcing structural pricing shift in memory industry.

Table of Contents

1. Capacity shifts toward high-margin server products, making DRAM price increases hard to reverse

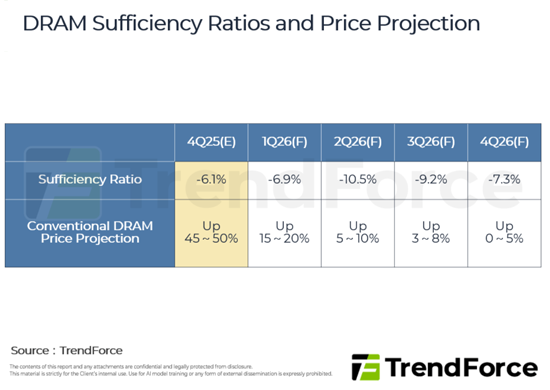

- Table 1: DRAM Sufficiency Ratios and Price Projection

2. PC DRAM: Server demand crowds out supply, limiting PC DRAM output and driving passive price increases

3. Server DRAM: Data-center expansion fuels strong demand; suppliers prioritize allocation, driving prices higher

4. Mobile DRAM: Limited Bit Growth and Potential Supply Squeeze Likely to Trigger Sharp Price Increases

5. Graphics DRAM: AI fuels strong demand; GDDR7 takes over as key growth driver with full-year price increases

6. Consumer DRAM: Weak Demand Outlook, Limited DDR3/DDR4 Supply to push Contract Prices Higher

7. 2026 outlook: Weak consumer demand under economic uncertainty, while enterprise AI adoption becomes the key growth driver

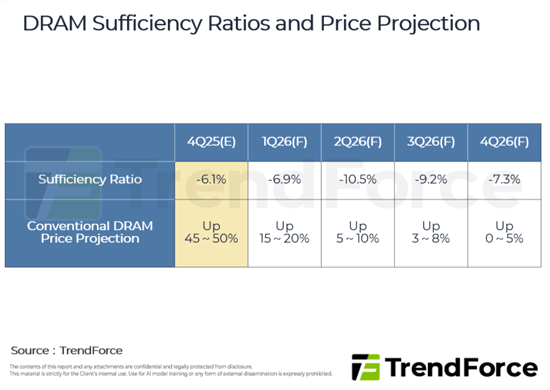

- Table 2: NAND Flash Sufficiency Ratios and Price Projection