|

시장보고서

상품코드

1693964

동남아시아의 민간항공기 MRO : 시장 점유율 분석, 산업 동향과 통계, 성장 예측(2025-2030년)Southeast Asia Commercial Aircraft MRO - Market Share Analysis, Industry Trends & Statistics, Growth Forecasts (2025 - 2030) |

||||||

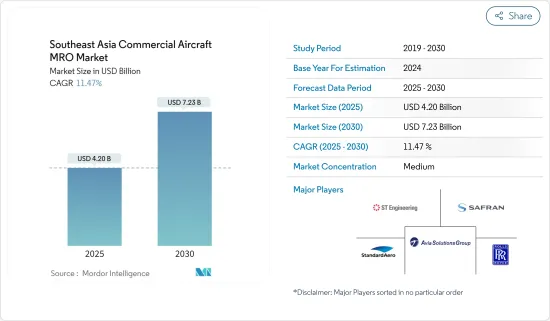

동남아시아의 민간항공기 MRO 시장 규모는 2025년 42억 달러로 추정 및 예측되며, 예측 기간(2025-2030년) 동안 11.47%의 연평균 복합 성장률(CAGR)로 2030년에는 72억 3,000만 달러에 달할 것으로 예측됩니다.

지난 수십년동안 동남아시아는 최첨단 항공 인프라를 보완하여 유리한 지리적 위치를 최대한 활용하고 있습니다. 이 지역의 전략적 위치와 강력한 현지 공급망은 많은 민간항공기 MRO 기업들이 선호하는 장소가 되었습니다.

동남아시아 지역의 여러 공항에서 항공기 MRO 서비스를 제공할 수 있는 현장 시설의 개발이 진행되고 있습니다. 적층 가공, 예지 정비, 항공기 건강 모니터링 시스템, 복합재 수리 능력, 인공지능, 빅데이터 등의 기술 발전은 향후 몇 년 동안 큰 역할을 할 것으로 보입니다. 이 지역의 많은 MRO 기업들이 예측 기간 동안 높은 수익을 창출하기 위해 자동화를 통한 업무 효율화를 선택할 가능성이 높기 때문입니다.

동남아시아 지역의 민간항공기 인도 증가와 이 지역의 민간항공기 MRO 시설에 대한 투자 증가는 예측 기간 동안 시장을 성장시키는 주요 요인으로 작용할 것으로 예측됩니다. 반면, 숙련된 인력의 부족과 민간항공기에 필요한 정비를 수행하기 위한 공간 부족은 예측 기간 동안 시장 성장을 저해할 수 있는 주요 요인이 될 수 있습니다.

동남아시아의 민간항공기 MRO 시장 동향

예측 기간 동안 엔진 부문이 시장을 지배할 것으로 예상

엔진 MRO는 MRO에서 가장 중요하고 비용이 많이 드는 부분입니다. 엔진 부품의 복잡화와 엔진 고장으로 인한 항공기 추락사고가 증가함에 따라 운항사는 잦은 엔진 정비와 정기 점검에 집중하고 있습니다. 엔진은 항공기의 가장 중요한 부품 중 하나이며, 비행 중이든 지상에 있든 정기적으로 정비해야 합니다.

엔진 MRO 부문에서는 OEM이 시장의 약 절반을 점유하고 있으며, 나머지 절반은 독립업체와 항공사의 정비 공장으로 거의 양분되어 있습니다. 항공사는 종종 엔진 유지 보수를 아웃소싱하거나 차세대 발전소의 완전한 MRO 지원 프로그램을 이용하는 경우가 많습니다. 예를 들어, 2021년 12월 사프란항공 엔진은 SIA 엔지니어링 회사(SIAEC)와 10년간의 새로운 엔진 MRO 계약을 체결하였습니다. 이 계약에 따라 싱가포르항공의 MRO 부서는 CFM 인터내셔널의 LEAP-1A(A320neo 제품군) 및 LEAP-1B(737 MAX 제품군) 엔진 검사 서비스를 사프란 테스트 셀이 제공하는 최신 데이터 수집 및 제어 시스템으로 업그레이드할 예정입니다. 업그레이드된 현대화된 엔진 검사 시설을 통해 제공하도록 요구받았습니다.

2050년까지의 공항 기술 로드맵이라는 제목의 IATA 보고서에 따르면, 2035년까지 새로운 민간항공기는 전통적인 제트 연료를 동력원으로 하는 터보팬 엔진을 장착한 전통적인 튜브 & 윙 구성의 획기적인 개발 기종으로 2035년 이후, 항공기 산업은 항공기 구성 및 추진 시스템에 대한 혁명적인 변화를 볼 수 있을 것으로 예측됩니다. 항공기 산업은 항공기 구성과 추진 시스템에 혁명적인 변화를 확인할 수 있을 것으로 예측됩니다. 새로운 설계에는 기둥으로 지탱되는 날개, 혼합 날개, 배터리 전기 항공기 등이 포함될 것입니다. 따라서 항공기 납품 증가와 구형 항공기의 현대화가 예측 기간 동안 이 부문의 성장을 주도할 것입니다.

예측 기간 동안 말레이시아가 가장 높은 성장세를 보일 것으로 예측됩니다.

항공 여객 수송량 증가와 국제선 및 국내선 항공 서비스 확대가 말레이시아 민간 항공 부문 수요를 견인할 것으로 추정됩니다. 말레이시아의 2022년 5월 연간 누적(YTD) 여객 수는 1,630만 명으로 2021년 동기 대비 574.6% 증가했습니다. 말레이시아항공, 마린드에어, 에어아시아가 말레이시아의 주요 항공사입니다. 2023년 9월 현재 말레이시아항공은 286대의 항공기를 보유하고 있으며, 평균 기령은 11.4년으로, 지난 5년간 약 65만 명의 승객을 수송했습니다. 지난 5년간 약 65대의 항공기가 새로 도입되었습니다.

예를 들어, 2022년 9월 말레이시아항공과 스피릿 에어로시스템즈는 보잉B737 차세대(NG) 항공기의 정비, 수리, 정비(MRO) 서비스를 제공하기 위한 양해각서를 체결하였습니다. 이번 계약에 따라 스피릿 에어로시스템즈와 말레이시아항공은 말레이시아항공의 보유 항공기를 지원하기 위해 나셀 및 비행제어면 수리 서비스를 공동으로 구축할 예정입니다. 또한, 2022년 4월 허니웰은 말레이시아에서의 입지와 말레이시아 및 지역 내 주요 이해관계자들과의 관계를 더욱 강화하는 두 가지 양해각서(MoU)를 체결하였습니다. 허니웰이 아이로드 테크노파워(ATP)와 갤럭시 에어로스페이스(Galaxy Aerospace)와 각각 MOU를 체결한 것처럼, 이 협력 관계는 허니웰의 항공기 정비, 수리 및 오버홀(MRO) 분야의 전문성을 다양한 역량으로 활용하기 위한 것입니다. 다양한 역량으로 활용하기 위함입니다. 이러한 시장 개척은 예측 기간 동안 말레이시아 항공기 MRO 시장 수요를 촉진할 것으로 예측됩니다.

동남아시아의 민간항공기 MRO 산업 개요

동남아시아의 민간항공기 MRO 시장은 반통합되어 있으며, 소수의 세계 기업들과 현지 기업들이 시장에서 큰 점유율을 차지하고 있습니다. 주요 기업으로는 Singapore Technologies Engineering Ltd, Rolls-Royce PLC, Safran, AVIA SOLUTIONS GROUP PLC, StandardAero 등이 있습니다. 주요 시장 참여자들은 R&D에 적극적으로 투자하고 민간항공기를 위한 첨단 MRO 솔루션을 도입하고 있습니다. 예를 들어, 2022년 2월 SIA는 싱가포르에 900만 달러 규모의 항공기 엔진 서비스(AES) 시설을 신설했습니다. 이 시설은 연간 최소 60회 이상의 퀵탠을 수행할 수 있도록 맞춤 설계되었으며, 급증하는 수요에 대응하기 위해 50%의 추가 용량을 추가했습니다. 마찬가지로 2021년에는 말레이시아 수방 공항이 말레이시아 공항과 말레이시아의 세계 기업인 Dviation Group of Companies의 협력으로 동남아시아 지역 최초로 항공기 MRO 시설을 성공적으로 개발했습니다. 이 새로운 시설은 정비, 수리, 정비(MRO), 항공기 분해, 항공기 자재 재활용, 부품 거래 등 엔드 투 엔드 애프터마켓 서비스를 포함합니다.

기타 혜택

- 엑셀 형식 시장 예측(ME) 시트

- 3개월간 애널리스트 지원

목차

제1장 서론

- 조사의 전제조건

- 조사 범위

제2장 조사 방법

제3장 주요 요약

제4장 시장 역학

- 시장 개요

- 시장 성장 촉진요인

- 시장 성장 억제요인

- 산업의 매력 - Porter의 Five Forces 분석

- 구매자/소비자의 교섭력

- 공급 기업의 교섭력

- 신규 진출업체의 위협

- 대체품의 위협

- 경쟁 기업간 경쟁 관계

제5장 시장 세분화

- MRO 유형

- 기체

- 엔진

- 컴포넌트

- 라인

- 항공기 유형

- 내로우 바디

- 와이드 바디

- 지역

- 동남아시아

- 말레이시아

- 인도네시아

- 싱가포르

- 태국

- 기타 동남아시아

- 동남아시아

제6장 경쟁 구도

- 벤더의 시장 점유율

- 기업 개요

- Singapore Technologies Engineering Ltd

- SIA Engineering Company Limited

- Singapore Aero Engine Services Limited

- StandardAero

- Garuda Indonesia(GMF AeroAsia)

- Triumph Group

- Safran

- Rolls-Royce plc

- ExecuJet MRO Services

- AVIA SOLUTIONS GROUP PLC

- Subang MRO Sdn Bhd

- Asia Digital Engineering Sdn Bhd

- Sepang Aircraft Engineering Sdn Bhd

- Asia AeroTechnic Sdn Bhd

제7장 시장 기회와 향후 동향

LSH 25.05.21The Southeast Asia Commercial Aircraft MRO Market size is estimated at USD 4.20 billion in 2025, and is expected to reach USD 7.23 billion by 2030, at a CAGR of 11.47% during the forecast period (2025-2030).

For the past few decades, Southeast Asia has been making the most of its favorable geographic location by complementing it with state-of-the-art aviation infrastructure. The region's strategic position and the strong local supply chain have made it a preferred location for many commercial aircraft MRO companies.

There have been growing developments about onsite facilities at various airports across the Southeast Asian region, which can cater to providing aircraft MRO services. Technological advancement in additive manufacturing, predictive maintenance, aircraft health monitoring systems, composite repair capabilities, artificial intelligence, and big data will play a major role in the coming years, as most of the MRO players in the region will most likely opt to streamline their operations through automation to generate higher revenue during the forecast period.

The increasing number of commercial aircraft deliveries in the Southeast Asian region, coupled with the growing investments in commercial aircraft MRO facilities in the region, will be the main factors that will lead the market toward growth during the forecast period. On the other hand, the shortage of skilled labour and lack of availability of space for carrying out the required maintenance on commercial aircraft can be the key factors that may hamper the market's growth during the forecast period.

Southeast Asia Commercial Aircraft MRO Market Trends

Engine Segment Dominates the Market During the Forecast Period

Engine MRO is a vital and expensive part of an MRO. The increasing complexity of engine parts and the increased number of aircraft crashes due to engine failures have made operators focus on frequent engine maintenance and periodic checks. An engine is one of the most critical components of the aircraft, which must be maintained regularly, irrespective of whether it is flying or on the ground.

In the engine MRO sector, OEMs control approximately half of the market, with the other half roughly split between independent and airline overhaul shops. Operators frequently outsource engine maintenance and use complete MRO-support programs for new powerplant generations. For instance, in December 2021, Safran Aircraft Engines signed a new 10-year engine MRO contract with SIA Engineering Company (SIAEC). Under the agreement, Singapore Airlines' MRO division was required to provide engine testing services for CFM International's LEAP-1A (A320neo family) and LEAP-1B (737 MAX family) through a modernized engine test facility upgraded with the latest data acquisition and control system supplied by Safran Test Cells.

According to the IATA report titled Airport Technology Roadmap to 2050, new commercial aircraft will still be revolutionary developments with a traditional tube-and-wing configuration and turbofan engines powered by conventional jet fuel until 2035. From 2035 onwards, the industry is expected to witness revolutionary changes in aircraft configurations and propulsion systems. The new designs include strut-braced wings, blended wing bodies, and battery-electric aircraft. Hence, increasing aircraft deliveries and modernization of the old fleet drive the growth of the segment during the forecast period.

Malaysia is Projected to Show the Highest Growth During the Forecast Period

The growth in air passenger traffic and expansion in aviation services on international and domestic routes is estimated to drive demand in the Malaysian commercial aviation sector. Malaysia's year-to-date (YTD) passenger number in May 2022 was 16.3 million, a 574.6% increase over the same period in 2021. Malaysia Airlines, Malindo Air, and Air Asia Berhad are the major airlines in Malaysia. They cater to the majority of the demand for air travel. As of September 2023, Malaysia Airlines had 286 active aircraft in its fleet, with an average age of 11.4 years. During the last five years, around 65 new aircraft have been delivered.

For instance, in September 2022, Malaysia Airlines Bhd and Spirit AeroSystems Inc. signed a memorandum of understanding (MoU) to offer maintenance, repair, and overhaul (MRO) services for the Boeing B737 Next Generation (NG) aircraft. Under the terms of the agreement, Spirit AeroSystems and Malaysia Airlines would jointly work on establishing repair services for nacelle and flight control surfaces to support the airline's fleet. Also, in April 2022, Honeywell signed two MoUs that will further strengthen the company's presence in Malaysia and relationships with key stakeholders in the country and region. The cooperation is intended to tap into Honeywell's expertise in the maintenance, repair, and overhaul (MRO) of aircraft in various capacities, as the company has signed separate MOUs with Airod Techno Power (ATP) and Galaxy Aerospace. Such developments are expected to drive the demand for the aircraft MRO market in Malaysia during the forecast period.

Southeast Asia Commercial Aircraft MRO Industry Overview

The Southeast Asia commercial aircraft MRO market is semi-consolidated in nature, with few global and local players holding significant shares in the market. Some of the key players in the market are Singapore Technologies Engineering Ltd, Rolls-Royce PLC, Safran, AVIA SOLUTIONS GROUP PLC, and StandardAero. Key players in the market are highly investing in research and development and introducing advanced MRO solutions for commercial aircraft. For instance, in February 2022, SIA opened a new USD 9 million aircraft engine service (AES) facility in Singapore, which is custom-designed to perform at least 60 quick turns per year, with an additional 50% capacity to cope with a surge in demand. Similarly, in 2021, Subang Airport in Malaysia became the first airport in the Southeast Asian region to witness the development of an aircraft MRO facility through a collaboration between Malaysia Airports and homegrown global player Dviation Group of Companies. Moreover, the new facility offers end-to-end aftermarket services, including maintenance, repair, and overhaul (MRO), aircraft teardown, aircraft material recycling, and parts trading.

Additional Benefits:

- The market estimate (ME) sheet in Excel format

- 3 months of analyst support

TABLE OF CONTENTS

1 INTRODUCTION

- 1.1 Study Assumptions

- 1.2 Scope of the Study

2 RESEARCH METHODOLOGY

3 EXECUTIVE SUMMARY

4 MARKET DYNAMICS

- 4.1 Market Overview

- 4.2 Market Drivers

- 4.3 Market Restraints

- 4.4 Industry Attractiveness - Porter's Five Forces Analysis

- 4.4.1 Bargaining Power of Buyers/Consumers

- 4.4.2 Bargaining Power of Suppliers

- 4.4.3 Threat of New Entrants

- 4.4.4 Threat of Substitute Products and Services

- 4.4.5 Intensity of Competitive Rivalry

5 MARKET SEGMENTATION

- 5.1 MRO Type

- 5.1.1 Airframe

- 5.1.2 Engine

- 5.1.3 Component

- 5.1.4 Line

- 5.2 Aircraft Type

- 5.2.1 Narrowbody

- 5.2.2 Widebody

- 5.3 Geography

- 5.3.1 Southeast Asia

- 5.3.1.1 Malaysia

- 5.3.1.2 Indonesia

- 5.3.1.3 Singapore

- 5.3.1.4 Thailand

- 5.3.1.5 Rest of Southeast Asia

- 5.3.1 Southeast Asia

6 COMPETITIVE LANDSCAPE

- 6.1 Vendor Market Share

- 6.2 Company Profiles

- 6.2.1 Singapore Technologies Engineering Ltd

- 6.2.2 SIA Engineering Company Limited

- 6.2.3 Singapore Aero Engine Services Limited

- 6.2.4 StandardAero

- 6.2.5 Garuda Indonesia (GMF AeroAsia)

- 6.2.6 Triumph Group

- 6.2.7 Safran

- 6.2.8 Rolls-Royce plc

- 6.2.9 ExecuJet MRO Services

- 6.2.10 AVIA SOLUTIONS GROUP PLC

- 6.2.11 Subang MRO Sdn Bhd

- 6.2.12 Asia Digital Engineering Sdn Bhd

- 6.2.13 Sepang Aircraft Engineering Sdn Bhd

- 6.2.14 Asia AeroTechnic Sdn Bhd